2022年中国企业IPO图谱:募资额占全球“半壁江山”,广东91家居首

2022年宏观环境复杂多变,全球经济“滞胀”风险上升,股市也受到较大影响,全球IPO市场急转直下。安永报告显示,截至12月中旬,2022年共有1333家企业在全球上市,筹资1795亿美元,较2021年同期分别下降45%和61%。

中国市场韧性显现,粤苏浙京沪依然是IPO最为活跃的地区。2022年,552家中国企业登陆资本市场,募资总额在全球IPO市场占据半壁江山。A股募资额再创新高,上交所、深交所全年募资额达3589亿元和2115亿元(人民币,下同),占据全球新股市场前两位,A股上市公司总数也随之突破5000家。科创属性亮眼,科创板、创业板、北交所等成为IPO市场主力,“专精特新”企业占比持续上升。

中国企业赴美上市数量大幅下滑,与之形成鲜明对比的是,随着“沪伦通”双向扩容,中国企业赴欧发行GDR上市热情高涨。

粤苏浙京沪占比超六成

广东IPO企业数量位列第一

近年来,中国企业IPO区域格局趋向稳定。

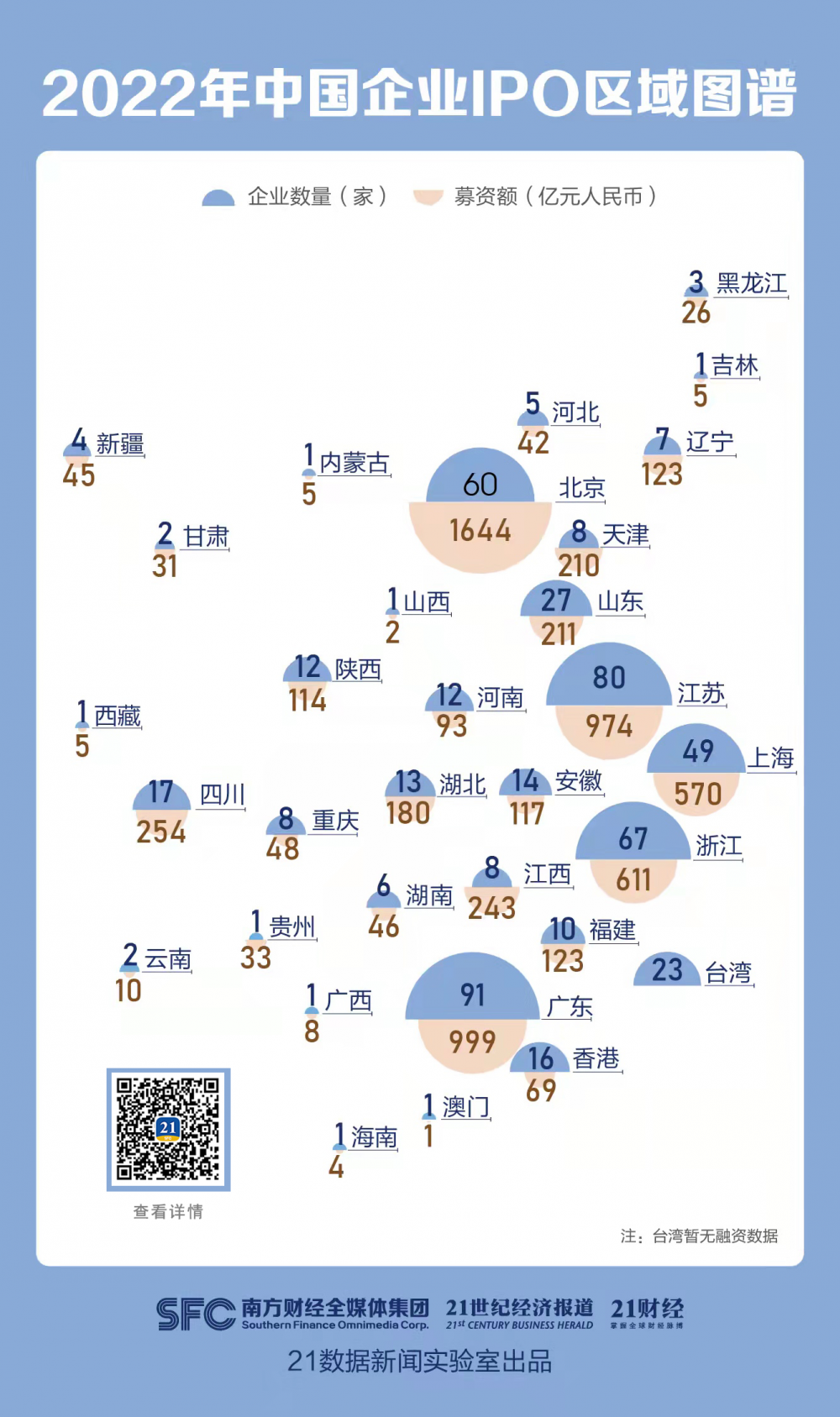

据21数据新闻实验室统计,2022年,超六成IPO企业分布于广东、江苏、浙江、北京、上海这五地。其中广东以91家继续居首。以募资额计算,北京募资总额突破千亿,位列第一。

从IPO企业总部城市来看,北京、上海依然占据TOP2位置,深圳以43家企业跻身前三,杭州则由前一年的第三退居第五。

总体来看,2022年IPO企业主要分布在粤港澳大湾区和长三角地区。受益于粤港澳大湾区良好的营商环境以及政策支持,2022年103家湾区企业成功上市,占比近两成。营商环境是企业生存发展的土壤,广东已连续三年被全国民营企业评为“营商环境最佳口碑省份”,市场主体数量在9月已突破1600万户大关,市场主体数、企业数、外商投资企业数连续多年稳居全国第一。

一系列政策举措也在推高企业上市热情,2022年3月,《广东省促进工业经济平稳增长行动方案》提出,出台实施优质企业培育意见,加大对“专精特新”等支持力度。广东各地也陆续出台了各类专项政策孵化培育优质增量上市企业。

六成IPO集中六大行业

电子行业跃居第一

哪些行业势头最足?

21数据新闻实验室统计发现,在2022年上市的552家中国企业中,355家分布在电子、医药生物、机械设备等六大行业,占比超六成。

2022年电子板块表现低迷,全年跌逾36%,成为A股跌幅最大的行业,但却不改电子公司上市的热情,新股数量跃居首位。医药生物、机械设备紧随其后。

近年来,我国在电子行业领域出台了多项支持政策,驱动行业向技术升级方向发展,打造以新一代电子信息技术为基础的全新产业结构。

2021年,我国规模以上电子信息制造业营业收入突破14万亿元,占工业营业收入比重达11.0%,连续九年保持工业第一大行业地位。其中,深圳作为全国制造业大市和信息通讯产业重镇,2021年电子信息制造业总产值为2.38万亿元,占全国规模约1/6。

这在2022年的IPO企业中也有所体现,89家电子IPO企业主要集中在深圳、苏州、上海,深圳以17家遥遥领先,也是唯一突破10家的城市。

对于电子行业前景,华鑫证券表示,在碳中和背景下,新能源带来大量电力电子芯片的需求,并且未来持续周期很长。与此同时,汽车智能化将带来汽车半导体的需求爆发,随着新能源车渗透率的持续提升,汽车半导体的需求同样会保持高速增长。另一方面,随着疫情影响逐渐减弱,消费电子板块基本面逐渐出现向好趋势。

11家中概股回港上市

赴欧发行GDR渐热

毕马威数据显示,2022年,全球IPO数量和募资额前两位均为上交所和深交所。从中国企业IPO来看,2022年募资总额超6800亿元,上交所以3588.91亿元拔得头筹。

87家中国企业登陆港交所,数量和募资额同比下滑明显。受美联储大幅度加息等因素影响,2022年香港新股市场整体表现较为疲弱,但仍具韧性。2022年,港交所积极提升上市制度包容性,吸引内地企业赴港上市。蔚来、知乎、贝壳、涂鸦智能、金融壹账通等11家中概股回港上市,比2021年多出4家。

中国企业海外上市目的地也愈加多元化。一方面,赴美上市数量大幅下滑,另一方面,随着2022年“沪伦通”双向扩容,纳入瑞士、德国,中国企业发行GDR募资额和数量均大幅上升。

2022年7月13日,明阳智能GDR在伦交所挂牌上市,成为互联互通存托凭证业务新规落地以来,首家完成GDR境外上市的A股上市公司。

7月28日,“中瑞通”存托凭证业务正式开通。杉杉股份、科达制造、国轩高科、格林美四家A股上市公司发行的GDR同日在瑞交所上市。

A股公司赴瑞士上市成主流选择。据21数据新闻实验室统计,2022年共有9家A股公司通过发行GDR实现境外上市,合计募资211亿元。还有18家A股公司正在瑞交所等待上市。

两只超大型红筹新股回A

新股破发已成常态

得益于两只超大型红筹新股回A,2022年中国企业最大的两个IPO均花落上交所,募资额均超300亿元,为A股IPO市场一枝独秀的佳绩作出贡献。

随着中国移动和中国海油的回归,中国移动、中国联通、中国电信 “三巨头”以及中国石化、中国石油和中国海油“三桶油”齐聚A股。

另一方面,注册制下新股破发频现。

截至12月31日,A股这425只新股中有217只股价相对于发行价出现下跌,破发数量超过一半。其中翱捷科技、迈威生物、星辉环材、亚虹医药的股价相对于发行价的跌幅均超过50%。翱捷科技为2022年股价下跌最多A股新股,跌幅为63.12%。

首日破发新股也较2021年大幅提升。上市首日盘中曾现破发的企业数量为145家,破发比例超过三分之一。

随着未来注册制全面落地,上市公司股价破发或将更趋常态化。国金证券表示,新股出现破发是成熟资本市场的标志,新股上市后有涨有跌,说明新股发行定价充分反映了上市公司价值。

A股市场一枝独秀

“专精特新”含量高

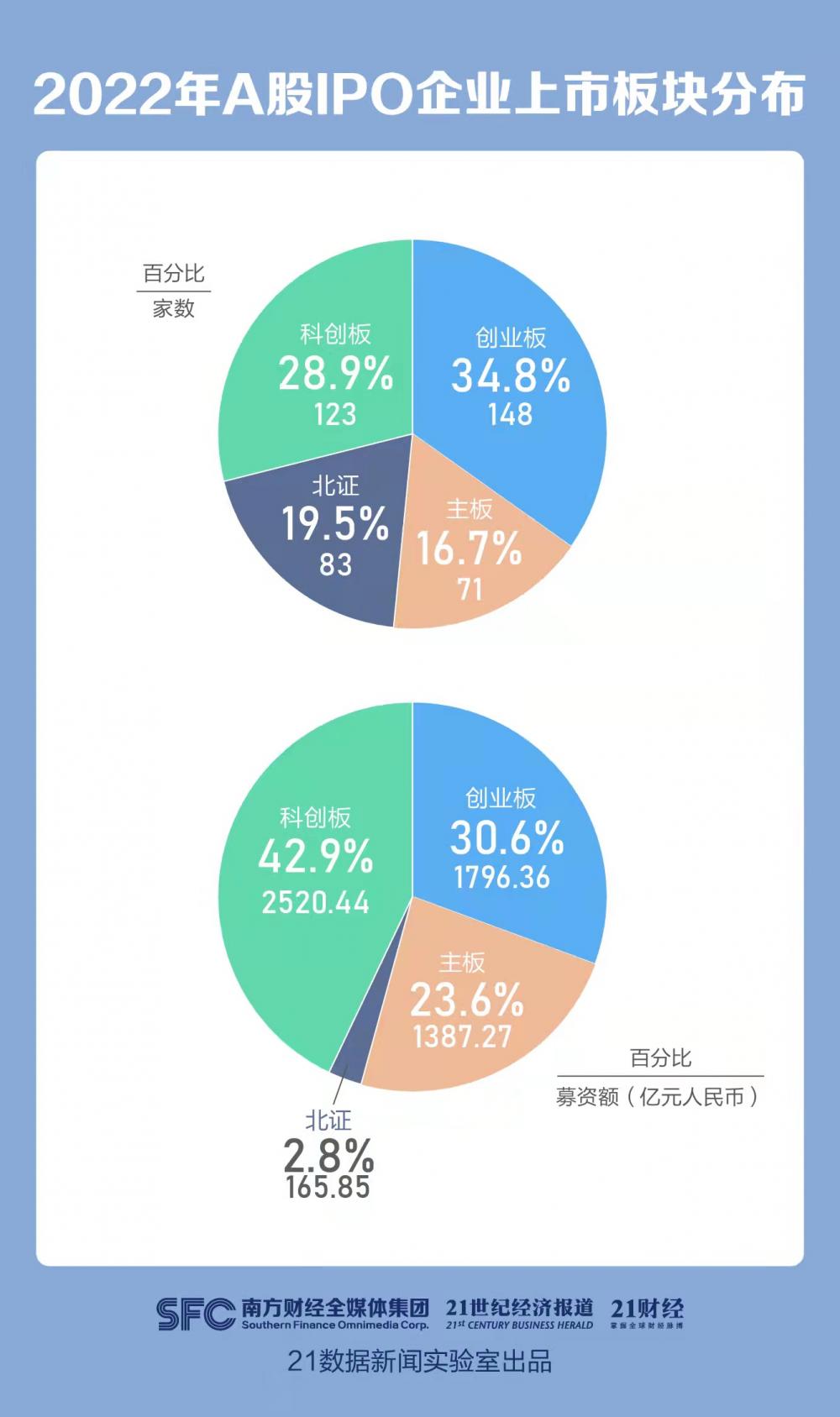

全球IPO市场普遍受挫,A股IPO市场却一枝独秀。2022年,425家企业(不含3家北交所转板企业)登陆A股,募资总额达5869.93亿元,再创历史新高,A股上市公司数量随之突破5000家。

这主要得益于注册制改革取得突破性进展,上市效率进一步提升。上述425家企业中354家通过注册制上市,占比超八成。科创板、创业板和北交所等注册制上市公司成为A股IPO市场的主力,“专精特新”企业在新股中占比持续上升,数量达165家。

21数据新闻实验室注意到,近九成“专精特新”企业通过注册制上市。其中科创板上市的专精特新企业最多,占比近四成。

一批批“专精特新”企业快速成长,促使A股新股市场“硬科技”色彩渐浓,正不断更新着A股IPO市场的行业结构。12月28日,科创板正式迈入“500家”时代,国家级“专精特新”小巨人占比近半。

《2022北交所“专精特新”企业投资价值研究报告》显示,有85%的国家级“专精特新”企业还未上市。安永北京主管合伙人杨淑娟指出,2023年A股IPO将保持常态化高位发行。随着“专精特新”企业成为上市新的驱动因素,北交所有望迎来一轮IPO热潮。

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。)

--------------------------------------------

出 品:21财经客户端

21数据新闻实验室

内容策划:丁青云谭婷

执行统筹:张楠叶映橙

文 案:叶映橙周妙妙

数据处理:叶映橙

设 计:廖苑妮

审 校:魏雯静胡晓凌

数据咨询:yeyc@21jingji.com