净值多次“跳水”再拉升,年化波动率超15%,混合理财为何“混”而不“清”?丨机警理财日报(12月7日)

21世纪经济报道记者 薛茹云 上海报道

南财金融终端、南财理财通数据显示,截至2022年12月6日,今年以来,全国发行净值型银行理财产品25,145只。其中,一级(低风险)产品占比2.29%,二级(中低风险)产品占比84.9%,三级(中风险)产品占比11.74%,四级(中高风险)产品占比0.58%,五级(高风险)产品占比0.49%。

投资性质方面,固定收益产品占绝对主流,占比94.87%;混合类产品占比3.96%;权益类产品占比0.81%;商品及金融衍生品类占比0.36%。

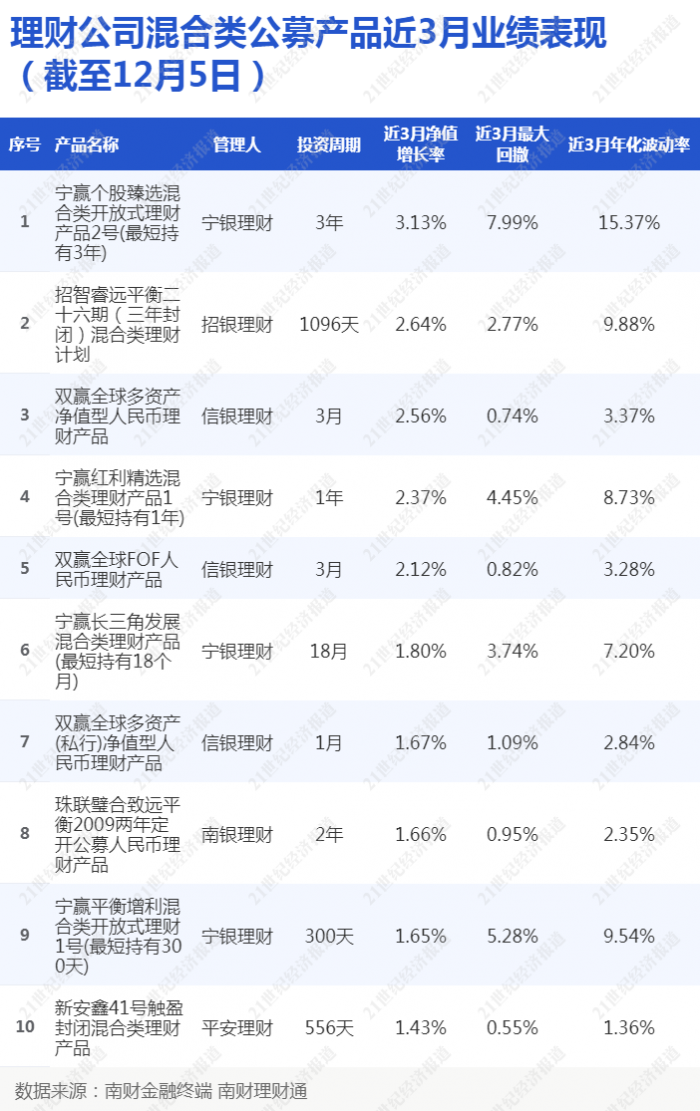

理财公司混合类公募产品近3月业绩表现(截至12月5日)

本文榜单排名来自理财通AI全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

宁银“宁赢个股臻选混合类”收益反弹,高权益仓位引发高波动、高回撤

截至12月5日,在理财公司混合类公募产品近3月业绩榜单中,有5家理财公司的产品进入行业前10,分别是宁银理财、信银理财、招银理财、南银理财和平安理财。其中,宁银理财上榜4只产品,信银理财上榜3只产品,其余3家理财公司则各上榜1只产品。

从收益指标看,榜单前三名分别是宁银理财“宁赢个股臻选混合类开放式理财产品2号(最短持有3年)”、招银理财“招智睿远平衡二十六期(三年封闭)混合类理财计划”和信银理财“双赢全球多资产”,近3月净值增长率分别为3.13%、2.64%和2.56%。

从风险指标看,榜首产品宁银理财“宁赢个股臻选混合类开放式理财产品2号(最短持有3年)”最大回撤及年化波动率亦为榜单中最高,近3个月最大回撤近8%,年化波动率高达15.37%,这与该产品权益资产仓位较高有关。

成立一年来净值多次跳水后拉升,最新年化较业绩基准差距仍较大

据南财理财通数据,宁银理财“宁赢个股臻选混合类开放式理财产品2号(最短持有3年)”成立于2021年12月17日,风险评级为PR4,业绩比较基准为6.5%,投资者最短持有期限为1096个自然日,初始募集规模为7495.4692万元。

课题组了解到,该产品由宁银理财副总经理王俊、权益研究部副总监罗立波、固收投资经理黄凯联合管理,以大类资产配置为顶层策略,并致力于挖掘优质公司,等待价值发现;同时,产品以绝对收益为目标,争取长期收益,股债仓位在20%-80%之间灵活调整。

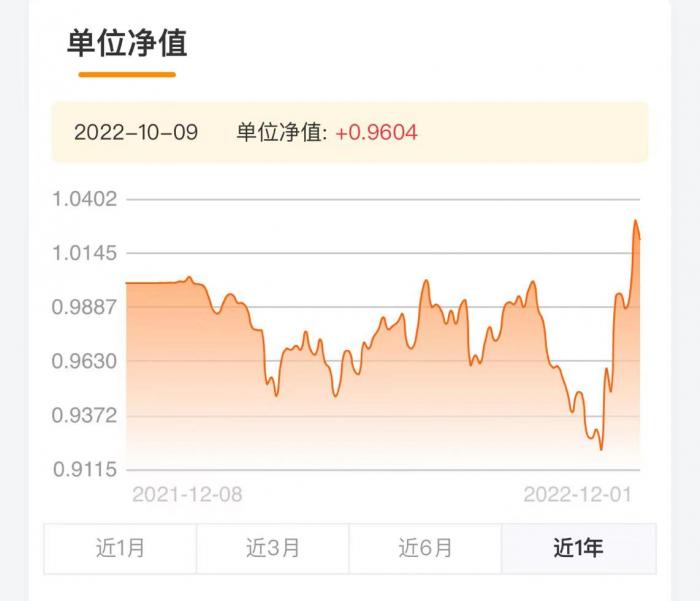

目前,该产品成立已近一年时间。从这一年的净值表现来看,产品经历了多次净值跳水后再拉升,整体呈现较大波动。2022年11月3日,该产品单位净值探底0.9207。后续股市走强,产品净值也在波动中一路走高,11月30日净值跃至1.0299,为成立来新高。不过,以成立以来的收益计算,尽管净值急速修复,截至12月1日,该产品最新年化约为2.14%,距其业绩比较基准(6.5%)仍有较大差距,还需观察封闭期后两年的运作表现。

(图:“宁赢个股臻选混合类开放式理财产品2号(最短持有3年)”成立以来净值表现)

与产品名称中“个股甄选”一致的是,该产品权益资产仓位相对较高,2022年三季度末,其直接、间接持有65.93%、0.24%权益类资产,分别为股票和其他股权类资产。除权益资产外,其余均为以债券配置为主的固定收益类资产。

相比二季度末,三季度末股票仓位略有提升。二季度末,“宁赢个股臻选混合类开放式理财产品2号(最短持有3年)”股票占比60.63%,产品前五大持仓均为债券,每笔持仓比例在5.67%-5.81%区间;此外前十大持仓中有4笔股票投资,包括三一国际、工商银行、中海油田服务、建设银行等个股。

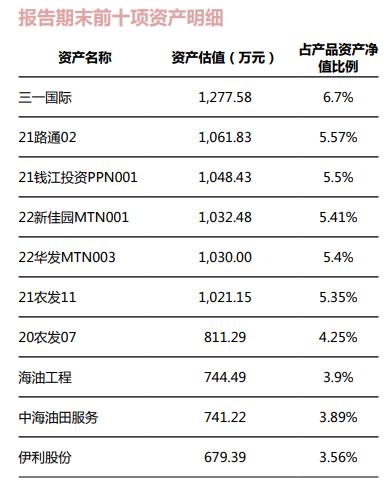

三季度末该产品进一步提高部分个股仓位,三一国际跃至第一大持仓,占产品资产净值比例6.7%。不过,三一国际三季度表现不佳,6月30日至9月30日跌幅为-4.51%。

(图:“宁赢个股臻选混合类开放式理财产品2号(最短持有3年)”2022年三季度末前十大持仓)

与二季度末相比,三季末前十大持仓新增海油工程、伊利股份两只个股。其中,海油工程今年来涨幅高达31.59%,大幅跑赢沪深300,助推产品净值修复。

从债市来看,理财抛售债券仍在继续,但减持幅度已收窄。据国盛固收统计,上周(11/28-12/02)银行理财净卖出现券756亿元,包括利率债减持210亿元,信用债减持270亿元,存单减持276亿元。而理财虽然在继续减持,但对以二永债为主的其他项日净减持规模收窄近一半,短期赎回潮在逐步过去,市场逐步进入平稳期。

为何混合理财“混”而不“清”?

混合类理财比起固定收益类、权益类、商品及金融衍生品类而言,在不确定性极高的市场环境里,混合类理财更灵活,投资经理调仓起来也更游刃有余。当权益市场回暖,混合型银行理财底层可以加仓较高比例的基金股票仓位,当市场降温恐慌情绪酝酿,此时又可调整加仓债券等更稳健的固收资产等。

仿佛不管市场怎么变,倒大霉的很少是混合型,因此,混合型理财也成为理财公司热衷发行的产品。

然而混合类理财今年的表现总体一般,从我们课题组监测的结果发现,“破净”产品大面积来自混合理财。

投资者很容易把混合型银行理财和混合型基金混为一谈,其实不然。

混合基金经过多年市场洗礼,已成为投资者普遍喜爱的一个品种,而且分类上不断细化。偏股型基金通常股票的配置比例在50%-70%,债券的配置比例在20%-40%。偏债型基金与偏股型基金正好相反,债券配置比例较高,股票配置比例较低。股债平衡型基金的股票和债券的配置比例较为均衡,比例大约在40%-60%左右。灵活配置型基金在股票、债券上的配置比例则会根据市场状况进行调节,无固定比例。

对投资者而言,可以进一步根据自己的风险接受程度,灵活挑选,如果你是风险偏好型可以选偏股混合,如果是风险中庸型可以选灵活混合,如果你是风险厌恶型的,那么可以选偏债混合。

这样细分的好处是,可以最大程度做到投资者适当性匹配。

和混合型基金不同,混合型银行理财的分类目前就没这么明晰,故而看起来产品类型丰富程度不如混合型基金。

混合理财“混”而不“清”的后果便是,一端是管理人不断增发,也没有根据底层投资进一步细分二级分类,另一端是投资者并不知道混合产品真实的风险,无法穿透,很容易出现风险偏好错配。

南财理财通课题组认为,权益资产持仓超过50%的混合型理财,应适当给投资者一定风险提示。

我们认为,要真正做好投资者适当性管理这个工作,首先得从政策源头抓起。如果能像混合型基金一样,对混合型银行理财的分类给予明确二级划分和投资比例约束,就能大大减少“混”而不“清”的问题。

作者:薛茹云

责编:汤懿兰

数据分析师:张稆方

实习生:王晓琪