研报丨华中四省上市公司中报透视:发债规模提升 华中区域协同创新发展有良好产业基础

21世纪经济研究院研究员陈红霞实习研究员井然

上市公司的质量,成为折射各省份上半年相关行业发展情况的缩影。

2022年中报季结束,各省份上市公司成绩单陆续揭榜。9月13日,21世纪经济研究院结合湖北省、湖南省、河南省、江西省A股上市公司中报数据发现,在上市公司数量方面,湖南省领先其他三省份,再度位列华中四省第一位。此外,2022年上半年,华中四省上市公司的营收虽有所上升,但净利润、毛利率普遍下滑。就扣非净利润来看,仅湖南省实现了小幅上涨,湖北省降幅为20%以下,河南省、江西省降幅则更大。

四省上市公司的经营现金流情况较为稳健,河南省虽下降幅度达到140.47%,但该指标的水平接近于归属净利润水平,上市公司整体呈现出较为健康的发展态势。另外,华中四省上市公司在今年上半年的增发事项总量整体下降,募集资金降低,但企业发债规模提升较为明显,市场偏保守但长期预期向好。

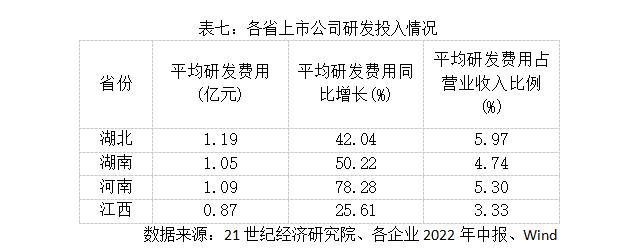

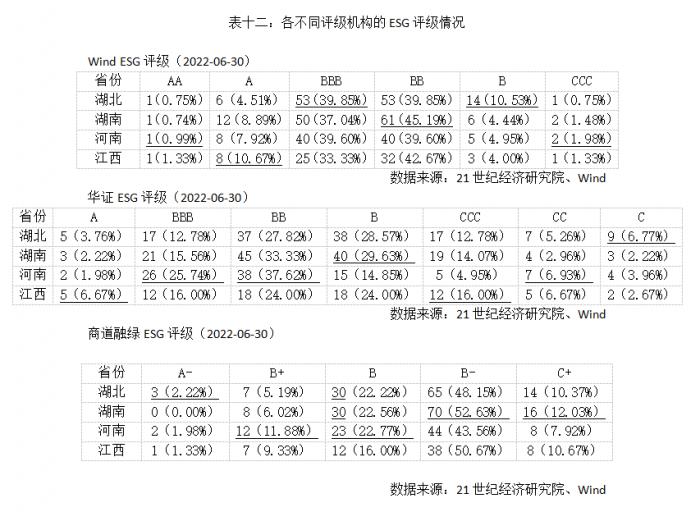

尽管承受盈利波动的压力,四省仍持续提高研发投入,其中湖北上市公司的研发费用、研发费用占营业收入的比重高于湖南省、河南省、江西省。此外,从各家本土机构的ESG评级情况来看,华中四省上市公司在ESG建设方面均有较大的提升空间,四个省份A类评级的上市公司占比仅在5%以内,与C类评级的公司占比相近,B类公司则占据主体部分。其中,江西省的上市公司在机构评级中的表现较好。

产业差异化与协同发展

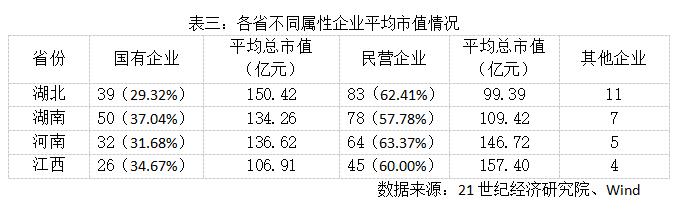

截至2022年6月30日,湖南省、湖北省上市公司总数量相近,河南省、江西省则分别以30家的差距逐级递减。在科创板、创业板上市的公司数量方面,湖南省再度以多2家的优势高于湖北省,河南省、江西省则以30家、24家的数量位列第三位、第四位。但湖北省的ST或*ST公司数量明显高于其他省份,多达9家,排名其次的河南省则为4家,二者之间差距达5家,对全省上市公司的平均竞争力带来影响。各省上市公司总量与平均总市值之间形成对比,河南省、江西省的上市公司平均总市值明显高于湖南省、湖北省,高出后二者的总额在30亿元、20亿元左右。

企业规模在一定程度上制约了公司估值,而湖北省、湖南省的中型企业数量优势明显。河南省、江西省大型上市公司数量占全省总数的76.24%、73.33%,高于湖北省、湖南省。但从中型企业的占比情况来看,湖北省、湖南省的比重分别达到28.57%、26.67%,高于其他两个省份,这些企业均为各省大型企业的储备力量。同时,湖北省、河南省已上市的专精特新企业占全省上市队伍数量的24.81%、26.73%,长期发展潜力较强。

值得注意的是,河南省、江西省的民营企业平均总市值高于国有企业总市值,湖北省、湖南省反之。民营经济的发展壮大一定程度上反映了各省市场活跃程度,河南省、江西省在打造营商环境方面有新的较快的发展。同时,在经济下行的宏观背景下,逆周期、跨周期的调控政策需要国有企业提供强有力的支撑,因而湖北省、河南省在稳发展方面也拥有较为雄厚的基础。

从区域发展的维度观察,华中四省在推动优势产业高质量转型的同时,在某些行业或可实现创新协同。对比来看,湖北省在电子、通信、国防军工、汽车、环保行业的产业实力较为强劲;湖南省在电力设备、农林牧渔、传媒行业的布局较为领先;河南省在食品饮料、建筑材料、计算机行业优势明显;江西省则在有色金属行业“一枝独秀”,上述各省的优势产业为之形成了鲜明的特色,或可成为推动差异化发展的基础。同时,华中四省在生物医药、机械设备、基础化工行业均有较为密集的产业布局,如果能有机会让各省间的协同发展,或可成为中部地区战略发展的重要课题。

上半年盈利波动较大

2022年上半年,华中四省的上市公司营收普遍增长,但湖北省、河南省的上市公司盈利情况波动较大。根据2022年中报,河南省、江西省的上市公司平均营收规模同比增长109.98%、47.32%。同时,江西省平均归属净利润也实现较高增速,达55.63%。从经营现金流净额来看,河南省虽降幅较大,但该指标水平接近于归属净利润,上市公司整体呈现出较为健康的发展态势。

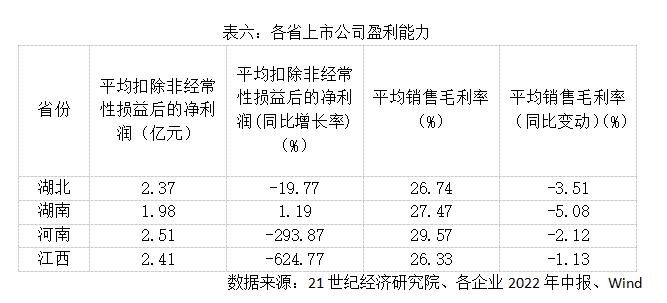

但若用扣非净利润这一指标进行统计,仅湖南省实现了该项指标的小幅上涨,湖北省的降幅达20%以内,河南省、江西省降幅较大,但平均扣非净利润还是达到了2.51亿元、2.41亿元的水平,位列第一、第二。在销售毛利率方面,湖北省的总额和降幅依旧处于四省中间水平,河南省的平均销售毛利率达到29.57%,位列第一,湖南省的降幅虽然达到5.08%,但依然处于第二的水平,实现27.47%。

值得注意的是,在盈利情况波动较大的背景下,四省上市公司仍在持续加大研发投入。其中,湖北省上市公司的研发费用、研发费用占营业收入的比重高于其他三个省份,分别为1.19亿元、5.97%。河南省的研发费用增长速度则位居第一,达78.28%。而江西省上市公司在这一方面具一定提升空间。

从投入产出水平来看,河南省的领先优势较为明显,湖北省、湖南省差距较小。2022年上半年,河南省的ROIC、ROE水平分别达到4.26%、4.11%,湖北省、湖南省处于第二梯队,两项指标介于2.0%和2.7%之间。

发债规模总体提升

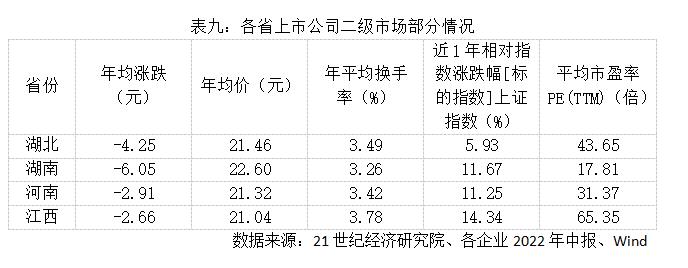

2022年,面对资本市场的震荡运行,华中四省上市公司股价同样遭遇小幅下调,但对比上证指数的变动幅度,四省的股价表现出了一定的“韧性”。截至2022年6月30日,湖南省的上市公司总体平均年跌幅为6.05元,高于其他三个省份,但其年均价也较高,为21.60元。江西省、湖北省市场相对活跃、关注度较高,年平均换手率达到3.78%、3.49%。对比上证指数近1年的涨跌幅,江西省的上市公司领跑四省,湖北省则处于第四位。但同时,江西省、湖北省上市公司的平均市盈率较高,分别达到65.35倍、43.65倍。

资本运作方面,2022年上半年,华中四省上市公司股票增发事项整体下降,募集资金随之降低,但企业的发债规模有了较为明显的提升,市场偏保守但长期预期向好。湖北省的上市公司在今年上半年共有4次增发事项,同比下降60%,湖南省、河南省、江西省分别为3次、3次、1次。而募集资金的降幅高于募集次数的降幅,湖北省、湖南省、江西省的募集资金降幅同比下降80%至95%。但另一方面,湖北省的发债总额同比增长72.81%,降幅远高于其他三个省份,湖南省、河南省的发债总额分别达到1112.67亿元、748.40亿元。此外,四省的政府也在加强对企业的扶持力度,政府平均补助同比提高,河南省的补助增幅达到20.80%,江西省则以0.34亿元位列第一位。

与此同时,2022年上半年,华中四省的资产运营情况同比较为稳定,平均总资产周转率小幅下调,平均资产负债率维持在44%的水平。

ESG治理尚有较大提升空间

当前,国内资本市场也在普及ESG概念并积极建设ESG评价体系。特别是在“碳达峰、碳中和”的大背景下,ESG已成为更多上市公司和投资者关切的重点。

综合不同本土机构的评级结果,华中四省上市公司在ESG建设方面均有较大的提升空间。整体来看,四个省份A类评级的上市公司占比平均在5%以内,与C类评级的公司占比相近,B类公司占据主体部分。其中,江西省的上市公司在三家本土机构中的评级表现较好,湖北省则在商道融绿ESG评级中A类企业数量较多,但在Wind ESG评级中又处于第四位。

具体观察Wind ESG各项评分,河南省的综合得分处于领先地位,湖南省、江西省差距较小,湖北省则与其他三个省份有一定的差距。其中,湖北省在ESG争议事件得分中与湖南省位列第一,但在ESG管理实践得分、社会维度得分、治理维度得分中居于末位。

从公司治理维度来看,湖北省上市公司治理水平处于四省中间水平,其中独立董事的董事会平均占比处于第四位,但湖北上市公司第2-10股东持股比例位居第一。非控股股东以外的大股东股权集中,有助于加强对企业经营管理的监督,并且能够增强对企业控制权的有效竞争,降低控股股东实施“隧道行为”的可能性。此外,2021年,江西省的管理层平均薪酬达到917.61万元,远高于其他省份,湖南省、河南省则处于相对低位。