三季度金融合规:涉不良罚单大增 部分机构因贷款资金流向股市被罚

据21世纪经济报道记者统计,今年第三季度金融机构共收到来自各大金融监管部门开出的罚单有1895张,合计被罚没5.46亿元。无论是环比还是同比,处罚力度均明显减少。其中罚没金额环比减少17.73%,同比减少34.31%。

银行方面,工商银行和农业银行无论是罚单数量还是处罚金额均居前三。中行罚单数量排第三。其中工行成为首家因涉及结构化发债被重罚的银行,工商银行上海市分行因理财资金投向结构化债券,业务风险管理与控制严重违反审慎经营规则等违规行为被罚1050万元。中行张掖分行原员工涉及假按揭、违规发放超过2300万贷款、挪用公款等被终身禁业,因犯违法发放贷款罪、挪用公款罪被判有期徒刑2年,缓刑3年。

不良有关罚单环比大增近八成,据不完全统计,今年三季度与不良贷款或不良资产有关的罚单有61张。涉及较多的违规行为包括违规转让不良资产、掩盖不良贷款、虚假转让不良资产、不良资产转让管理不到位等。

今年三季度,同样有不少金融机构被法院“拉黑”,其中银行机构中上海浦东发展银行哈尔滨汇宾支行被法院列为失信被执行人。保险公司有7条失信被执行人记录,其中长安责任保险、安心财产保险均有两条失信被执行人记录。

金融监管总局三季度罚没金额4.5亿

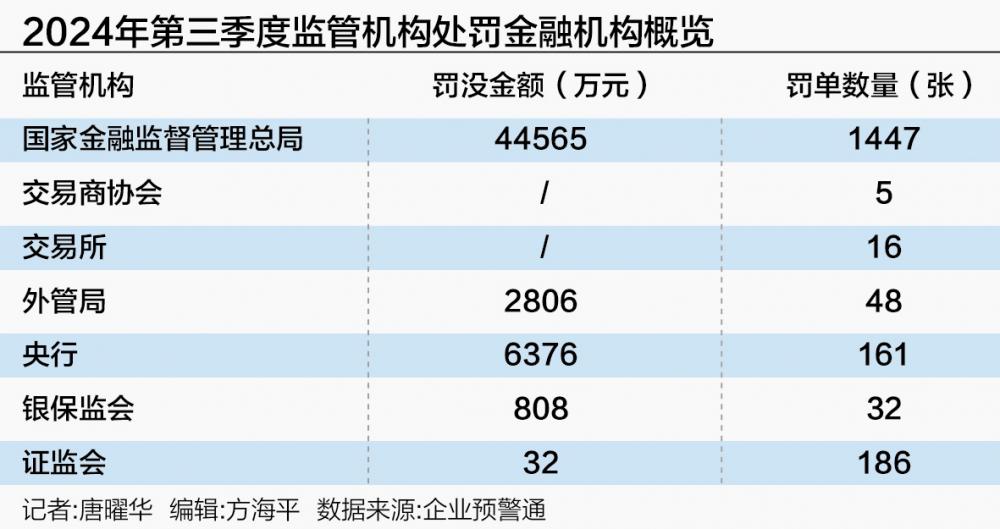

从不同类型监管部门的监管行为来看,三季度,来自金融监管总局的罚单数量和规模均最多,罚没金额规模达到4.5亿元,罚单数量达到1447张。其次为央行,罚没金额和罚单数量分别为6376万元和161张。

从时间维度上来看,在7月罚没金额创半年新高后,8月罚没金额和罚单数量均环比减少,9月进一步回落,罚单数量为447张,罚没金额为1111万元。

从不同类型金融机构受罚来看,银行、保险由于体量较大罚单数量和罚没金额依然相对较多,此外,信托和资产管理公司的罚没金额也不少。以罚单数量论,券商和私募的处罚力度也不小。

不过相比第二季度,信托罚没金额已经环比减少29.81%,资产管理公司罚没金额环比减少30.39%,券商罚单数量环比第二季度减少42.98%,私募罚单数量环比则基本持平。

多家机构因流动资金贷款入股市被罚

从处罚缘由上来看,今年三季度银行业被罚较多的违法违规行为包括贷款管理不到位、贷款“三查”不到位/不尽职、信贷管理不审慎、违规发放贷款、员工行为管理不到位、违反反洗钱法、不良资产虚假转让、违规办理银行承兑汇票业务等。保险业被罚较多的违法违规行为包括编制虚假财务资料、欺骗投保人、未按规定使用经备案的保险条款费率、虚列费用、内部控制不到位等。

这些也是金融机构尤其是银行常见的违规事由,除此之外,今年三季度,有一些风险点相对平时更为突出。比如,票据业务罚单频出,票据空转被重罚。

据记者不完全统计,今年第三季度处罚承兑汇票违规的相关罚单有44张,环比二季度增加19%。其中被罚较多的违规行为包括贸易背景审查不严/不到位、贴现资金回流用于缴存银行承兑汇票保证金、办理无真实贸易背景银行承兑汇票贴现业务、违规办理银行承兑汇票贴现业务等。

贴现资金回流用于缴存银行承兑汇票保证金则涉及票据空转,所谓票据空转是指企业存入保证金、开出银行承兑汇票、然后将银票贴现、再将贴现资金作为保证金开出银行承兑汇票、再将银票贴现的不断循环过程。这种缺乏真实贸易背景的循环空转,不仅使票据业务脱离实体经济呈现出超常增长势头,还会造成虚增放大银行存款规模的结果。

此外,关于流动资金贷款违规的处罚也大为增加,三季度相关罚单有65张,环比增44%。

其中被罚较多的违规行为有流动资金管理不审慎、流动资金贷款管理不到位/用途不合规/被挪用、违规发放流动资金贷款、流动资金贷款“三查”不到位等。部分流动资金贷款被挪用于股市。

近日,股票市场掀起一股新的行情,贷款入股的话题也甚嚣尘上,为此监管部门和不少银行已经出面进行风险提示了。事实上,贷款资金流向股市的操作一直以来就是银行监管重拳关注的违规行为。

今年三季度就有8家金融机构因贷款资金流入股市被罚,广发银行安阳分行、平安消费金融公司、浙江萧山农村商业银行、江西永新农村商业银行被查出贷款资金流入股市,大部分为个人贷款流入股市,其中以个人消费贷款居多,其次是个人经营贷款。另外还有少部分罚单涉及流动资金贷款流入股市。

近期随着股市行情趋于火热,贷款资金违规入市的苗头再现。已有多家银行发文提醒,银行信贷资金严禁违规流入股市,不得用于投资股票,一经发现,将采取提前收回贷款、中止发放尚未发放的贷款、清偿全部贷款本息及相关费用等措施。

不良有关罚单环比大增近八成

今年三季度的金融合规情况中,还有一项也较为典型,即涉及不良贷款业务的违规。

据记者不完全统计,今年三季度与不良贷款或不良资产有关的罚单有61张,环比大增79.41%。涉及较多的违规行为包括违规转让不良资产、掩盖不良贷款、虚假转让不良资产、不良资产转让管理不到位、不良资产转让主体不符合要求、不良资产非洁净出表等。

不良相关罚单最多的银行是赣州银行,有6张罚单涉及不良,包括虚假转让不良资产、违规办理按揭贷款用于偿还本行不良贷款等违规行为。其次是九江银行,有5张罚单涉及不良,包括虚假转让不良贷款、违规办理续贷掩盖不良资产、不良资产转让管理不到位等违规行为。

中国银行、广西全州农村合作银行、广西崇左农村商业银行股份有限公司、中国长城资产等机构也有3张罚单涉及不良资产。其中中国银行涉及不良资产非洁净出表,中国长城资产主要涉及借不良资产收购名义变相提供融资、违规掩盖项目风险。

首度出现银行因结构化发债业务被罚

值得指出的是,今年三季度出现了银行因理财资金投向结构化发债而被罚千万,工商银行上海市分行因理财资金投向结构化债券业务风险管理与控制严重违反审慎经营规则、对理财资金投资未尽审慎管理职责、会计处理未真实反映理财产品财务状况等违规行为被罚1050万元。

与正常发债过程面向市场机构公开发行不同,结构化发债是指发行人在发行环节违规直接或间接认购自己发行的债券的行为,其本质是通过自购形成的影响力将发行利率降至市场均衡利率之下,以试图提高融资条件。也有的找机构购买债券,给机构支付费用。

9月份磁湖高新因实际出资认购自己发行的多期债务融资工具、大额募集资金直接用于认购当期债务融资工具、向投资者提供财务资助等被处罚。而为其提供帮助的金融机构也被处罚,据处罚公告,北方国际信托作为产品管理人,通过管理的信托计划协助磁湖高新在发行环节购买自己发行的多期债务融资工具。交易商协会对北方信托予以严重警告,责令其针对本次事件暴露出的产品设立、投资运作等环节合规管理问题进行全面深入的整改。