“股债跷跷板”再现 债基遭遇大额赎回

“股债跷跷板”效应再度显现。

随着A股和H股市场震荡回暖,债市行情波动加大,债券基金频繁遭遇机构投资者大额赎回。自9月24日以来,已经有62只债券基金因为大额赎回,不得不上调基金净值精度。目前,已经有多只基金的精度调整到小数点后八位。

多只债基遭遇赎回

11月16日,两只债基公告称将上调精度。其中,汇安基金当日发布公告称,汇安嘉鑫纯债债券型基金于11月15日发生大额赎回。为确保该基金份额持有人利益不因份额净值的小数点保留精度受到不利影响,经公司与基金托管人协商一致,决定自11月15日起提高基金份额净值精度至小数点后八位,小数点后第九位四舍五入。当大额赎回对基金份额持有人利益不再产生重大影响时,将恢复基金合同约定的净值精度。该基金并非迷你基金,截至三季度末的规模为5.01亿元。不过需要指出的是,该基金的持有人以机构为主,机构持有人占据的份额比例达到基金资产的99.99%。

同日,圆信永丰兴益三个月定开债券基金也公告称,因11月14日发生大额赎回,已提高基金份额净值精度至小数点后第八位,小数点后第九位四舍五入。截至三季度末,该基金规模为4.69亿元,机构持有人的份额比例达到100%。

此前,中加聚利纯债定开债券基金A类份额也公告称,因大额赎回提高净值精度至小数点后八位,小数点后第九位四舍五入。截至三季度末,中加聚利纯债定开债券基金A类份额规模为5.27亿元,自2021年以来,该基金规模始终保持在5亿元左右。该基金持有人结构同样以机构为主,机构持有份额比例为94.7%,个人投资者仅有5.30%。

上述三只债基的情况并不特殊。根据同花顺统计,自9月24日以来,已经有62只债券基金“官宣”因大额赎回,需要提高精度,且多数都调整至小数点后八位。根据相关规定,单个开放日基金净赎回申请超过基金总份额的10%时,为巨额赎回。

某公募产品部人士表示,规模偏小或者单一客户占比过大的基金遭遇大额赎回,会带来很高的冲击成本,造成基金净值出现大幅波动,需要通过提高净值精度来提醒投资者注意风险。

该公募产品部人士进一步表示,基金大额赎回一般在两个时点比较高发,一是跨季节时点,这与某些机构投资者资金回笼需求有关;二则是“股债跷跷板”的情况,随着股市回暖,权益类产品会获得更丰厚的回报,因此资金会从投资回报率低的产品流到回报率更高的产品上。“从目前的情况来看,本轮赎回潮,主要是由于第二个原因。”

三季度债基赎回规模最多

实际上,在刚刚过去的三季度,债券基金的赎回情况就已经引发了市场广泛关注。天相数据显示,截至今年三季度末,公募基金总份额为28.71万亿份,当季净赎回4367.41亿份。其中,债券型基金成为净赎回最多的品类,单季度缩水4250.11亿份,至9.06万亿份,净赎回比例为4.48%。与此相对应的是,指数型基金净申购达2606.88亿份。

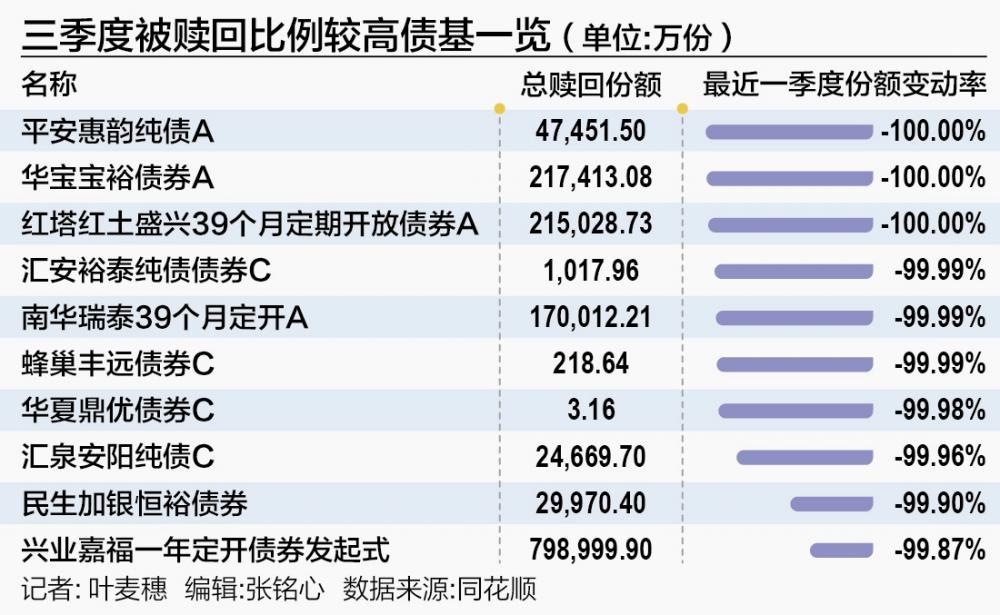

有不少产品甚至出现“清仓式赎回”。如平安惠韵纯债在三季度份额缩减了4.75亿份,9月底仅剩下200余万元。华宝宝裕纯债三季度末规模缩减了21.74亿份,9月底仅剩下140余万元。三季度,一家机构清仓式赎回了其持有该产品的21.74亿份。

除了上述产品外,南华瑞泰39个月定开、民生加银恒裕、银河中债0~3年政策性金融债等10多只产品三季度净赎回率均超过了99%。

整体而言,截至三季度末,共有200只债基净赎回份额超过了总份额的50%,60只产品净赎回率超八成,37只产品净赎回率超90%。

大额赎回也对债市形成“负反馈”。华创证券固定收益首席分析师周冠南表示,三季度,债市供给压力上升,货币政策改革加速推进,其间债市阶段性赎回扰动频现,非银“钱多”有所弱化。季末受一揽子增量政策影响,风险偏好修复,债市大幅调整,债券基金又迎“赎回潮”。为应对赎回压力,债基被动加杠杆,抛售流动性较好的资产;配置信用债为主的短债基金业绩表现不佳,赎回压力偏大。收益方面,“赎回潮”中信用债估值损失较大,信用债持仓越多的基金业绩拖累更为明显,纯债基金的业绩长债好于短债,被动好于主动。

排排网财富研究部副总监刘有华表示,委托人赎回的原因可能多种多样,比如自身流动性需要、对后续债券市场看法转变、产品净值回撤或亏损超过风险承受范围等。近期债市持续调整,债券型产品净值持续回撤可能是委托人赎回的主要原因。另外,与银行理财产品不同,债券型公募基金的委托人多数为机构投资者,行为一致性较强,在市场快速调整时,基金公司更容易遭遇集中赎回和大额赎回。

有市场机构认为,如果未来股市继续向好,这种资金“搬家”的情况可能会延续。国寿安保基金的研报表示,随着权益市场逐渐走稳,且成交量保持高位,大量资金沉淀在权益市场,导致理财规模增速放缓。非银机构负债不稳定,债券市场情绪较弱,仍然较为担心稳增长政策和利率债增发情况。

不过,虽然遭遇大面积赎回,但是基金公司也并不完全看空债市。平安基金日前发布的四季度展望提到,依然看好四季度固收表现,原因在于四季度宏观经济修复动能可能仍然偏弱。平安基金表示,“往后看,政策密集推出有助于提振市场风险偏好,但对经济基本面的实质提振效果短期内难以快速显现,基本面显著好转驱动债市彻底转熊的客观条件尚不具备,货币政策宽松先行助力稳定资金面,利率债市场仍可相对积极。”