年报季万亿派现启幕:21家百亿级分红企业领跑 需警惕“掏空式”分红

随着2024年A股年报紧锣密鼓地披露,上市公司纷纷亮出大手笔分红预案,掀起新一轮投资者回报热潮。

Wind数据显示,截至4月1日,A股市场已有821家上市公司抛出2024年度分红预案,现金分红总额高达1.01万亿元。

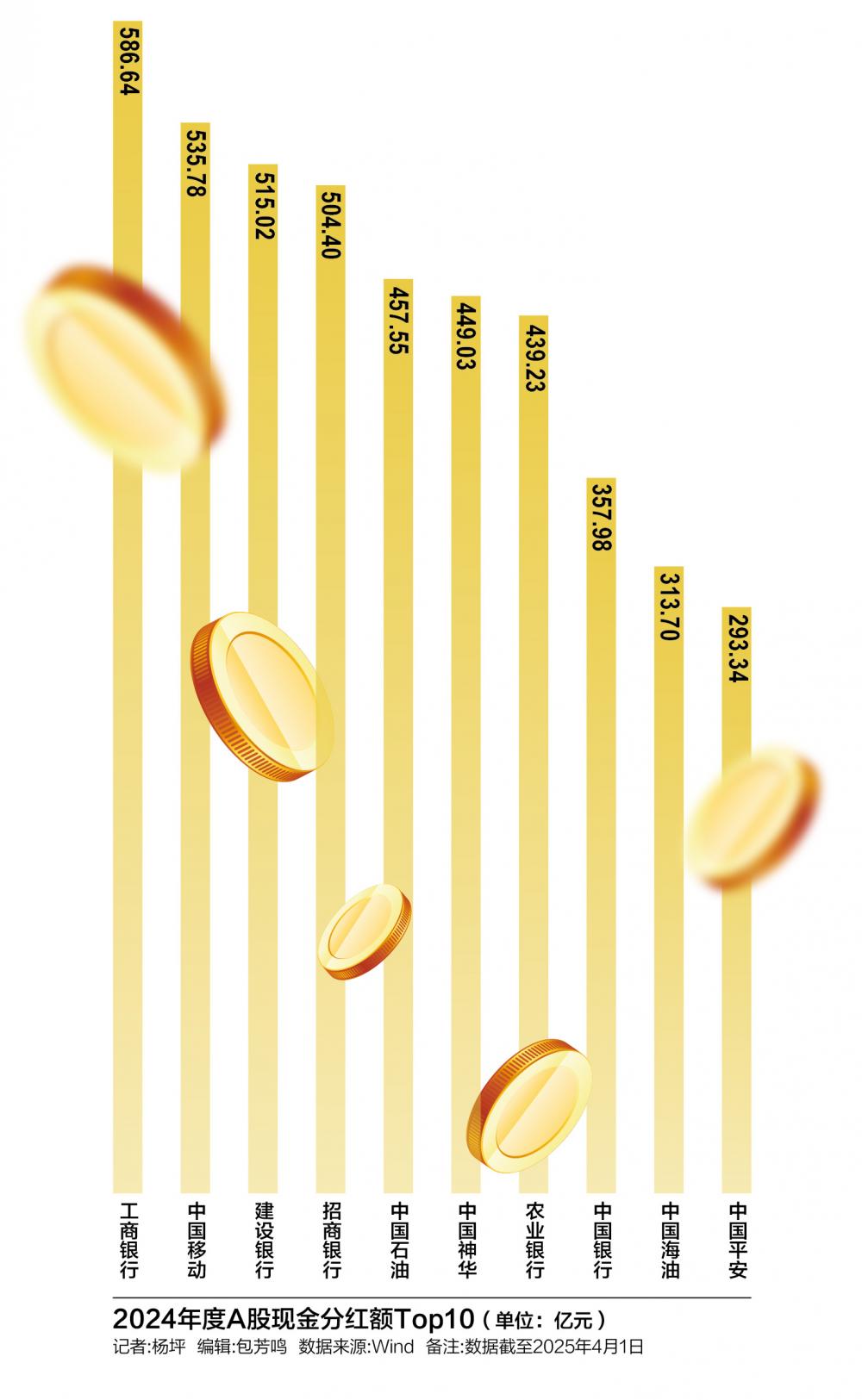

其中,工商银行、中国移动、建设银行、招商银行四家企业现金分红总额均超过500亿元,分别达到586.64亿元、535.78亿元、515.02亿元、504.4亿元。

新“国九条”明确,强化上市公司现金分红监管。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。证监会发布《上市公司监管指引第10号——市值管理》,也鼓励董事会根据公司发展阶段和经营情况,制定并披露中长期分红规划,增加分红频次,优化分红节奏,合理提高分红率,增强投资者获得感。

在政策引导和市场机制的双重推动下,A股上市公司分红意愿显著提升,呈现出“三高”特征:分红金额高、分红比例高、分红频次高。市场分析人士预测,至4月底A股上市公司年报披露收官,A股企业现金分红金额有望再创新高。

21家上市公司年度派现破百亿

此前,在全国两会经济主题记者会上,证监会主席吴清介绍,2024年全市场分红达到2.4万亿元,分红金额创历史新高。超300家上市公司在今年春节前2个月实施分红,金额超3400亿元,创造了历史纪录。

“算了一下,市场的分红回购已远超IPO、再融资和减持的总规模,沪深300指数股息率达到3.4%,投资和融资更加协调的市场生态正在加快形成。”吴清表示。

进入3月,A股市场分红热潮持续升温。从目前已披露的2024年度分红预案来看,合计119家上市公司派现金额超过10亿元,21家企业派现金额超过百亿元,央国企是分红主力。

从行业分布来看,银行、煤炭、石油石化、交通运输、家电、食品饮料等依然是A股的分红大户。2024年度现金分红超过10亿元的119家上市公司中,有15家来自银行,有8家来自券商,有7家为交通基础设施企业,这三个行业共同构成A股分红的第一梯队。建筑与工程、家电和机械行业紧随其后,各有6家企业派现金额超过10亿元。

值得一提的是,在这些积极分红的上市企业中,有不少是多次派现,即在本次年度分红前,还曾进行过中期分红、季度分红或特别分红。其中,有19家公司在2024年度累计宣告的分红次数达到3次。

较典型的如歌尔股份,其在2024年中报披露时,曾进行每10股派0.5元(含税)的中期分红,合计派现1.69亿元。此后,其又在2024年三季报披露后,向全体股东实施每10股派发现金红利1.00元(含税),累计分红3.44亿元。此次2024年年报披露后,歌尔股份又推出了每10股派发现金1.5元(含税)的年度分红方案,拟派现5.18亿元。三次利润分配,歌尔股份累计现金分红金额高达10.31亿元,创下历史新高。

南开大学金融发展研究院院长田利辉认为,企业承诺中期分红及多次分红能够平衡股东回报与资金需求,可以响应监管号召与市场趋势,也能更好满足外资偏好。企业若现金流充裕,中期或多期分红可缩短回报周期,提升投资者信心。另外,境外投资者重视稳定分红,多次分红可吸引长期资金,如外资持股的化工、电子行业企业更倾向高频次派息。

如果从2024年全年已宣告的分红金额来看,截至目前,A股市场合计有1609家企业现金分红,宣告总金额合计1.7万亿元,其中,工商银行、中国移动、建设银行三家企业2024年宣告的累计分红金额超过千亿。

综合全年来看,已披露2024年度分红计划的企业中,有47家企业股息率超过5%,其中东方雨虹和中远海控股息率超过10%。

据了解,中远海控在2024年两度宣告分红。2024年末期,公司拟向全体股东每股派发现金红利人民币1.03元(含税),合计拟派发现金红利约161.31亿元(含税)。加上中期已分配的现金红利,本年度公司累计现金分红总额约244.31亿元,占全年净利润的比例约50%。

警惕“掏空式”分红

分红能力强的上市公司更易获得资金青睐,形成资源向优质企业集中的效应,但业内人士认为,也需要防止出现掏空式分红或影响上市公司正常经营的大比例分红行为。

近日,东方雨虹、金域医学、双汇发展等“高现金分红”引发市场关注,被投资者质疑为“掏空式”分红。

东方雨虹2024年年度权益分配预案显示,公司在2024年净利润暴跌的基础上,以总股本238866.91万股为基数,向全体股东每10股派发现金红利人民币18.50元(含税),合计派发现金红利人民币44.19亿元(含税),不送红股,不进行资本公积转增股本。

然而,公司2024年上半年已派发现金红利14.62亿元(含税),叠加此次分红预案,公司2024年现金分红高达58.81亿元。

东方雨虹年报显示,公司2024年实现营业收入280.56亿元,同比下降14.52%;归属于上市公司股东的净利润为1.08亿元,同比大幅下降95.24%;扣除非经常性损益后的净利润1.24亿元,同比下降93.28%。

换句话说,东方雨虹的全年累计分红是同期归母净利润的54倍。

截至2024年报告期末,东方雨虹账面现金(货币资金与交易性金融资产)为77.97亿元,剔除受限资金及计划现金分红资金,公司账面现金大约剩下30亿元左右。而2024年期末,公司仅短期债务高达55.39亿元。

此外,双汇发展在收入四连降,净利润创三年来新低之时,也抛出了一份近100%的现金分红方案。年报显示,2024年公司实现营收595.6亿元,同比微降0.6%;实现归属母公司股东的净利润49.9亿元,同比略降1.3%。但公司拟每10股派发现金红利7.5元(含税),共计发放现金约26亿元。

而2024年中报时,双汇发展也送出每10股派6.6元(含税)的分红方案,派现金额合计为22.87亿元。由此,全年公司累计分红金额达到48.87亿元,占到了双汇发展归母净利润的97.9%,基本实现“掏空式”分红。

《上市公司监管指引第3号——上市公司现金分红(2023年修订)》等规范性文件明确指出,加强对异常高比例分红企业的约束,引导合理分红。强调上市公司制定现金分红政策时,应综合考虑自身盈利水平、资金支出安排和债务偿还能力,兼顾投资者回报和公司发展。对资产负债率较高且经营活动现金流量不佳,存在大比例现金分红情形的公司保持重点关注,防止对企业生产经营、偿债能力产生不利影响。

田利辉认为,投资者应注重持续性和稳定性、分析公司财务健康状况、明确行业特点和清晰政策动向。要选择那些具有持续稳定分红记录和分红战略清晰稳定的公司,而不是单纯追求一次性高额分红的公司。